최근 증권사에서 발표된 종목 가운데 삼성SDI(006400)(대표이사 최윤호)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

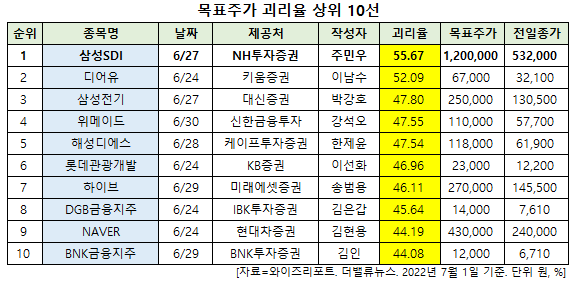

1일 기업분석전문 버핏연구소 조사에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 삼성SDI의 목표주가 괴리율이 55.67%로 가장 높았다. 지난 27일 주민우 NH투자증권 연구원은 삼성SDI의 목표주가를 120만원으로 제시하며 전일 종가(53만2000원) 대비 55.67%의 괴리율을 기록했다.

최윤호 삼성SDI 대표이사. [사진=삼성SDI]

최윤호 삼성SDI 대표이사. [사진=삼성SDI]

0삼성SDI가 목표주가 괴리율 1위를 기록한 가운데 디어유(376300)(52.09%), 삼성전기(009150)(47.8%), 위메이드(112040)(47.55%) 등의 순이다. 삼성SDI는 소형전지, 자동차전지, ESS(에너지저장장치) 등의 리튬이온 2차 전지를 생산, 판매하는 에너지 솔루션 부문과 반도체 및 디스플레이 소재 등을 생산, 판매하는 전자재료 부문으로 구성돼 있다.

목표주가 괴리율 상위 10선. [이미지=더밸류뉴스]

목표주가 괴리율 상위 10선. [이미지=더밸류뉴스]

목표주가 괴리율이란 증권사 연구원이 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 보통 증권사의 목표주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 볼 수 있다.

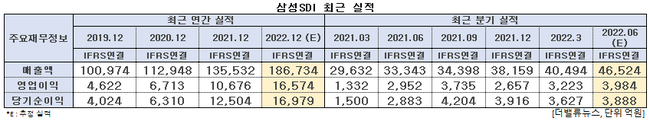

삼성SDI 최근 실적. [이미지=더밸류뉴스]

삼성SDI 최근 실적. [이미지=더밸류뉴스]

삼성SDI의 올해 2분기 매출액, 영업이익, 당기순이익은 각각 4조6524억원, 3984억원, 3888억원으로 전년비 39.53%, 34.96%, 34.86% 증가할 것으로 전망된다. 반면 NH투자증권은 삼성SDI의 올해 2분기 매출액과 영업이익이 각각 5조원, 4132억원으로 전년비 49%, 40% 늘어날 것으로 봤다. 컨센서스(시장 기대치)를 소폭 상회할 것이라는 분석이다.

주민우 NH투자증권 연구원은 "비IT향 출하량이 견조한 성장을 이어간 상황에서 리비안(Rivian) 생산량이 1분기(2533대) 대비 2배 이상 증가, 원형전지 판가 10% 이상 인상 효과로 소형전지 매출액은 전년비 59% 증가한 1조7000억원을 기록할 것"이라며 "BMW향 Gen5 출하량이 본격적으로 증가하며 중대형전지 매출액은 2조4000억원으로 전년비 52% 확대될 것"이라고 내다봤다.

경기도 수원시 삼성SDI 연구소 전경. [사진=삼성SDI]

경기도 수원시 삼성SDI 연구소 전경. [사진=삼성SDI]

하반기 중대형전지는 완성차 생산 차질이 완화되며 헝가리 2공장 가동과 아우디(Audi)향 Gen5의 공급 시작으로 성장을 이어 나갈 전망이다. 소형전지는 3분기에도 원형전지 추가 판가 인상 예상, 리비안∙볼보트럭 생산량 증가로 견조한 성장이 지속될 것으로 기대된다. 그는 “수익성 측면에서는 메탈가격, 에너지 가격 상승에 따른 원가 부담이 존재하나 메탈가 연동을 통한 가격 전가, Gen4∙5 비중 증가에 따른 믹스 개선으로 수익성을 방어할 것”이라고 평가했다.

삼성SDI 최근 1년 주가 추이. [이미지=네이버 증권]

삼성SDI 최근 1년 주가 추이. [이미지=네이버 증권]

삼성SDI은 3월 14일 52주 신저가(46만2500원)를 기록했다. 주 연구원은 “헝가리 2공장 확장 계획과 생산속도(PPM) 향상을 통한 생산성 증가가 긍정적”이라며 목표주가를 기존 100만원에서 120만원으로 상향했다.