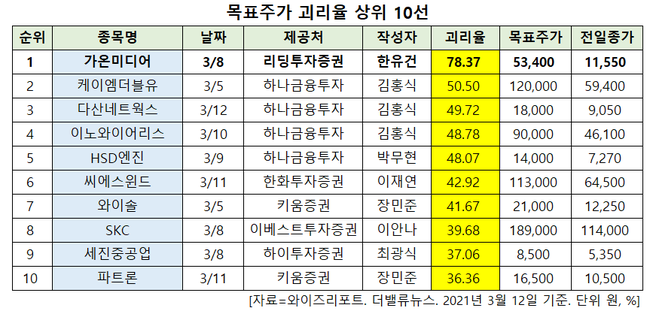

최근 증권사에서 발표된 종목 가운데 가온미디어(078890)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

12일 버핏연구소에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 가온미디어의 목표주가 괴리율이 78.37%로 가장 높았다. 지난 8일 리딩투자증권의 한유건 연구원은 가온미디어의 목표주가를 5만3400원으로 제시하며 전일 종가(1만1550원) 대비 78.37%의 괴리율을 기록했다.

임화섭 가온미디어 대표이사와 경기도 성남시 분당구 가온미디어 빌딩. [사진=더밸류뉴스]

임화섭 가온미디어 대표이사와 경기도 성남시 분당구 가온미디어 빌딩. [사진=더밸류뉴스]

가온미디어이 목표주가 괴리율 1위를 기록한 가운데 케이엠더블유(032500)(50.5%), 다산네트웍스(039560)(49.72%), 이노와이어리스(073490)(48.78%) 등의 순이다. 가온미디어는 AI(인공지능)에 기반한 미디어, 네트워크 장비∙SW(소프트웨어), 모바일 IP(지식재산권)∙플랫폼 사업을 영위하고 있다.

목표주가 괴리율 상위 10선. [이미지=더밸류뉴스]

목표주가 괴리율 상위 10선. [이미지=더밸류뉴스]

목표주가 괴리율이란 증권사 연구원이 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 보통 증권사의 목표주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 볼 수 있다.

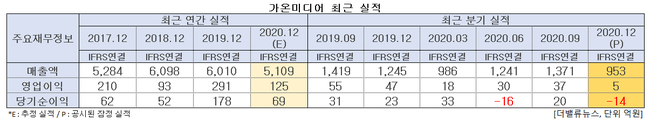

가온미디어 최근 실적. [이미지=더밸류뉴스]

가온미디어 최근 실적. [이미지=더밸류뉴스]

리딩투자증권은 가온미디어의 올해 연결 기준 매출액과 영업이익은 각각 6386억원, 332억원으로 전년비 25%, 165% 증가할 것으로 봤다. 특히 가온브로드밴드는 일본 및 국내 신규 고객사 확보로 올해 매출액이 전년비 127% 오른 2500억원을 기록할 전망이다.

가온미디어의 셋톱박스. [사진=가온미디어 홈페이지 캡처]

가온미디어의 셋톱박스. [사진=가온미디어 홈페이지 캡처]

최근 전세계 셋탑박스 업계 구조조정으로 인해 국내에는 뚜렷한 경쟁사가 없는 상황이다. 해외도 2~3개 업체를 제외하고는 관련 사업부를 매각 및 비중을 축소하고 있다. 과거 경쟁이 심할 때에는 마진이 박했으나 업계 구조조정으로 가격 경쟁이 완화되고 있는 추세다.

가온미디어는 3월 중 해외 최대 통신사 중 하나인 ‘에티살라트(Etisalat)’에 AI 셋탑박스 공급할 예정이며 계약규모는 300억원일 전망이다. 이 같은 AI 셋탑박스 해외 수출은 국내 업체로는 최초이며 향후 글로벌 통신사로 공급 가능한 중요한 트랙레코드로 작용할 것으로 기대된다.

8일 한유건 리딩투자증권 연구원은 "가온미디어의 AI 셋탑박스는 일반 셋탑 대비 2~3배 가량 제품 단가가 높고 자체 AI 기술을 적용해 KT(GiGa-Genie, 독점)와 카카오(AI 스피커, 헤이카카오)에 공급 중"이라며 "올해 LG유플러스에도 신규 셋탑박스를 공급할 예정으로, 향후 몇 년간은 업계 구조조정에서 살아남은 가온미디어에게 많은 기회가 있을 것"이라고 평가했다.

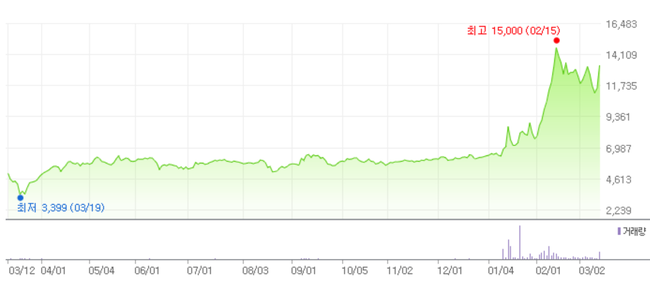

가온미디어 최근 1년 주가 추이. [이미지=네이버 증권]

가온미디어 최근 1년 주가 추이. [이미지=네이버 증권]

가온미디어는 2월 15일 52주 신고가 1만5000원을 기록했다.