KB증권(대표이사 김성현 박정림)이 지난해 IPO(기업공개) 주관 1위는 물론이고 유상증자 주관 시장도 휩쓸면서 'IB명가'로 자리를 굳혔음을 보여줬다. NH투자증권(대표이사 정영채)은 862억원 차이로 간발의 '유상증자 주관' 2위를 기록했다. 이들 증권사의 공모금액은 전년비 감소해 지난해 유상증자 시장에 찬바람이 불었음을 보여줬다.

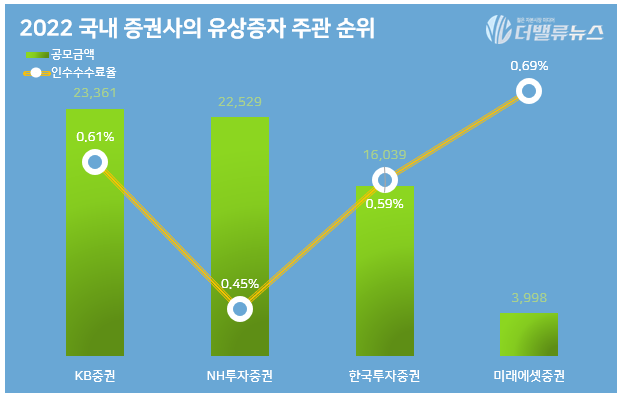

기업분석전문 버핏연구소 조사에 따르면 KB증권의 지난해 유상증자 주관 공모금액은 2조3361억원으로 1위를 기록했다. 이어 NH투자증권(2조2529억원), 한국투자증권(1조6039억원), 미래에셋증권(3998억원) 등 순이다. 이번 유상증자 실적 집계는 대표주관사와 대표공동주관사(공동주관사 제외)로 참여한 증권사의 공모금액을 기준으로 했다.

◆KB증권, 지난해 이어 1위…삼바가 55%

KB증권은 지난해 유상증자 주관 공모금액 2조3361억원으로 1위를 기록했다. 다만 전년비로는 24.66%(7648억원) 감소했다. 지난해 전체 증권사 중 가장 많은 총 17건을 주관했으나 전년비 1건 줄었다. 지난해 전체 1등이었음에도 전년비 부진한 성적을 거뒀다.

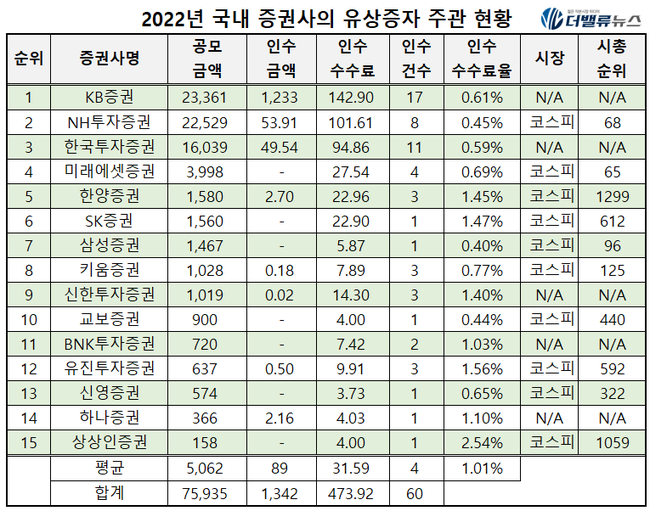

2022년 국내 증권사의 유상증자 주관 현황. 유상증자 공모 기준, 대표주관사(대표공동주관사)로 참여한 유상증자 실적만 계산, 공동주관 제외. [자료=버핏연구소. 시가총액 순위는 17일 기준. 단위 억원]

2022년 국내 증권사의 유상증자 주관 현황. 유상증자 공모 기준, 대표주관사(대표공동주관사)로 참여한 유상증자 실적만 계산, 공동주관 제외. [자료=버핏연구소. 시가총액 순위는 17일 기준. 단위 억원]

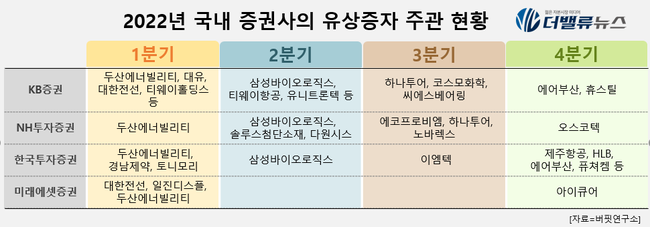

KB증권은 지난해 코스피 9건, 코스닥에서 8건을 각각 주관했다. 구체적으로 코스피는 1분기 3건(두산에너빌리티, 대한전선, 티웨이홀딩스), 2분기 2건(삼성바이오로직스, 티웨이항공), 3분기 2건(하나투어, 코스모화학), 4분기 2건(휴스틸, 에어부산)이며 코스닥은 1분기 2건(엔지켐생명과학, 대유), 2분기 3건(에스티큐브, 유니트론텍, 코이즈), 3분기 1건(씨에스베어링), 4분기 2건(HLB, 아이큐어)이다.

김성현(왼쪽), 박정림 KB증권 대표이사. [사진=KB증권]

김성현(왼쪽), 박정림 KB증권 대표이사. [사진=KB증권]

이 중 삼성바이오로직스의 공모금액이 1조2803억원으로 가장 많았다. 전체의 54.81%를 차지했다. 이어 두산에너빌리티(1조722억원), 엔지켐생명과학(1685억원), 대한전선(1467억원), 티웨이항공(1210억원), HLB(964억원) 등 순이다. 공모금액이 가장 적은 곳은 코이즈(85억원)였다.

KB증권의 전체 인수금액은 1233억원으로 전년비 5269.03%(1210억원) 증가했다. 이 중 엔지켐생명과학이 1212억원으로 가장 많았고 에스티큐브가 440만원으로 가장 적었다. 인수수수료는 143억원, 인수수수료율은 0.61%으로 전년비 각각 79.79%, 76.91p 줄었다.

2022년 국내 증권사의 유상증자 주관 현황. [자료=버핏연구소]

2022년 국내 증권사의 유상증자 주관 현황. [자료=버핏연구소]

◆NH투자증권, 862억 차이로 간발 2위

NH투자증권은 불과 862억원 차이로 2위를 기록했다. 건수로는 총 8건의 유상증자를 주관했다. 유상증자 공모금액은 2조2529억원으로 전년비 9.03%(2235억원) 감소했다.

NH투자증권 역시 삼성바이오로직스의 공모금액이 9602억원으로 가장 많았다. 이어 에코프로비엠(6246억원), 두산에너빌리티(2296억원), 솔루스첨단소재(기명식보통주, 2234억원), 오스코텍(886억원) 등 순이다. 이 중 솔루스첨단소재(기명식2우선주)가 36억원으로 가장 적었다.

NH투자증권의 전체 인수금액은 54억원으로 전년비 353.84%(42억원) 증가했다. 에코프로비엠이 33억원으로 가장 많았고 솔루스첨단소재(기명식2우선주)가 827만원으로 가장 적었다. 지난해 유상증자 인수수수료는 102억원, 인수수수료율은 0.45%로 전년비 각각 79%(382억원), 76.91%p 감소했다.

정영채 NH투자증권 대표이사. [사진=NH투자증권]

정영채 NH투자증권 대표이사. [사진=NH투자증권]

3위 한국투자증권의 지난해 유상증자 인수건수는 11건으로 전년비 3건 감소했다. 코스피 5건(1분기 2건, 2분기 1건, 4분기 2건), 코스닥 6건(1분기 1건, 3분기 1건, 4분기 4건)이었다. 코스피에서는 △1분기 두산에너빌리티, 토니모리 △2분기 삼성바이오로직스 △4분기 제주항공, 에어부산을, 코스닥에서는 △1분기 경남제약 △3분기 이엠텍 △4분기 HLB, 퓨쳐켐, 아이큐어, 알체라 등을 각각 주관했다.

한국투자증권의 지난해 유상증자 공모금액은 1조6039억원으로 전년비 21.37%(360억원) 감소했다. 삼성바이오로직스가 9602억원으로 가장 많았고 두산에너빌리티(2296억원), 제주항공(1304억원), HLB(1205억원), 에어부산(402억원) 등 순이다. 이 중 알체라가 122억원으로 가장 적었다. 한국투자증권의 총 인수금액은 50억원으로 전년비 576.88%(42억원) 증가했다. 토니모리가 35억원으로 가장 많았고 퓨쳐캠이 1622만원으로 가장 적었다. 인수수수료는 95억원, 인수수수료율은 0.59%로 전년비 각각 75.27%(289억원), 68.55%p 감소했다.

정일문 한국투자증권 대표이사. [사진=한국투자증권]

정일문 한국투자증권 대표이사. [사진=한국투자증권]

4위 미래에셋증권의 지난해 유상증자 인수건수는 4건을 기록했다. 전년비 3건 줄었다. 코스피 3건(1분기), 코스닥 1건(4분기)이었다. △1분기 대한전선, 두산에너빌리티, 일진디스플 △4분기 아이큐어를 각각 주관했다.

건수도 전년비 7건 감소했다. 코스피 6건(1분기 1건, 2분기 2건, 3분기 1건), 코스닥 4건(2분기 1건, 3분기 2건, 4분기 1건)을 각각 기록했다. 구체적으로 △1분기 두산에너빌리티 △2분기 삼성바이오로직스, 다원시스, 솔루스첨단소재(기명식보통주, 기명식1우선주, 기명식2우선주) △3분기 노바렉스, 에코프로비엠, 하나투어 △4분기 오스코텍 등이다.

이들 1~4위의 실적은 전년비 부진했다. 아울러 유상증자 주관 전체 증권사도 2021년(17곳) 대비 2곳 줄어든 15곳이었다. 이는 지난해 금리인상, 불안정한 시장 상황 등으로 전반적인 업황이 나빴음을 보여준다.

지난해 유상증자 공모금액은 3998억원으로 전년비 35.5%(2200억원) 감소했다. 이 중 대한전선의 공모금액이 1956억원으로 가장 많았고 두산에너빌리티(1722억원), 일진디스플(217억원), 아이큐어(103억원) 등 순이다. 미래에셋증권의 지난해 유상증자 인수금액은 0원이었다. 전년비 241억원 줄었다. 총 인수수수료는 28억원, 인수수수료율은 0.69%로 전년비 각각 49.3%(27억원), 21.4%p 감소했다.

◆2022년 증권사 유증 주관 총 공모금액 7.6조…평균 5062억

2022년 증권사의 총 공모금액은 7조5935억원을 기록했다. 총 인수금액은 1342억원, 인수수수료 총액은 473억9200만원, 총 인수건수는 60건이었다. 유상증자 주관 1건당 평균 공모금액은 5062억원, 인수금액은 89억원이었다. 평균 인수수수료는 31억5900만원, 인수건수는 4건, 인수수수료율은 1.01%를 기록했다.

공모금액 대비 인수수수료율이 가장 높은 곳은 상상인증권(2.54%)이며 가장 낮은 곳은 NH투자증권(0.45%)이다. 상위 4개 증권사(KB증권, NH투자증권, 한국투자증권, 미래에셋증권)의 인수수수료율 평균은 0.59%를 기록했다. 인수수수료는 인수금액에 일정 수수료율(정률제)을 곱해 책정된다.

유상증자 주관이란 유상증자를 하려는 기업에게 유상증자 과정에 필요한 신주 유형과 발행주식수, 발행 방식, 발행가, 배정방식 등에 관한 서비스를 제공하는 것을 말한다. 유상증자 주관의 대가로 대가로 받는 인수수수료는 증권사의 주요 수익모델의 하나다.