치킨 프랜차이즈 교촌에프엔비(이하 교촌)의 성공 IPO를 계기로 또 다른 프랜차이즈 기업들의 IPO 기대감이 높아지고 있다.

교촌의 지난해 11월 코스피 상장은 대체로 성공적으로 평가받고 있다. 주가는 지지부진하지만 상장 이후 브랜드 가치가 높아졌고, 중동을 비롯한 해외 시장 진출, 판교 신사옥 이전이 진행되고 있기 때문이다.

대표적인 IPO 후보로는 ‘이디야커피’가 있다. 문창기 이디야커피 회장은 올 초 신년사에서 “내실을 다지고자 잠시 보류했던 유가증권시장 상장을 위한 기틀을 다시 한 번 마련하겠다”고 밝혔다. 문창기 회장의 신년사 발표 이후 이디야측은 "장기적 계획을 언급한 것으로 올해는 계획이 없다"는 입장을 밝혔지만 업계에서는 이디야커피의 IPO는 시간 문제로 보고 있다.

서울 강남구 논현로 이디야커피랩 입구. [사진=더밸류뉴스]

서울 강남구 논현로 이디야커피랩 입구. [사진=더밸류뉴스]

이디야는 지난해 매출액 2239억원, 영업이익 140억원, 당기순이익 109억원을 기록했다. 코로나19로 타격을 입었을 것으로 예상됐으나 매출액은 소폭(0.72%p) 증가했고 영업이익, 당기순이익은 전년비 각각 27.83%, 25.85% 감소했다.

이디야커피는 지난 2019년 3000호점을 돌파하며 업계 최다 매장 수를 보유하고 있다. 이디야는 2017년 상장에 나섰다가 매장점주들의 반대 등으로 무산된 적이 있다. 업계 관계자는 "이디야커피가 최근 성장이 정체되고 시장이 레드오션으로 변모하면서 신성장 동력을 필요로 하고 있다"며 "IPO를 통해 자금을 확보하고 기업 가치를 높일 필요성이 커지고 있다"고 분석했다.

업계에선 이디야가 이르면 내년 상반기 중 기업공개에 나설 것으로 전망하고 있다. 성공적으로 진행된다면 이디야는 '커피 1호 상장사'가 된다.

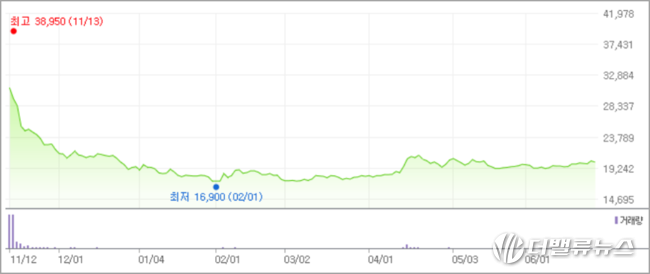

교촌의 지난해 11월 상장 이후 주가 추이. [그래프=네이버 증권]

교촌의 지난해 11월 상장 이후 주가 추이. [그래프=네이버 증권]

또 다른 커피 프랜차이즈 투썸플레이스는 올 들어 상장을 공식화하고 증권사들과 접촉에 나섰으나 최근 잠정 중단한 것으로 알려졌다.

업계에서는 커피 프랜차이즈 사업의 전망이 불투명해지면서 IPO에 걸림돌로 작용하고 있는 것으로 보고 있다. 투썸플레이스는 2018년 2월 CJ푸드빌의 투썸플레이스 부문이 물적 분할돼 설립됐고 홍콩계 사모펀드 앵커에쿼티 파트너스가 인수했다.

투썸플레이스는 지난해 매출액 3654억원, 영업이익 388억원, 당기순이익 249억원으로 매출액은 전년비 10.35% 증가했고, 영업이익, 당기순이익은 소폭 감소했다. 올 2월 기준 전국 커피전문점은 7만1906개로 전년비 1만개(15%) 가까이 늘었다.

커피 프랜차이즈 비즈니스는 2010년대에는 유망 비즈니스이자 IB업계의 '인기 M&A 아이템'이었다. 그렇지만 이후 레드오션화하면서 어려움을 겪고 있다.

치킨업계에서도 IPO 가능성이 엿보인다. 치킨 프랜차이즈 '빅3'의 하나인 제너시스비비큐(비비큐)는 지난해 미래에셋증권과 IPO 주관사 계약을 맺고 기업공개를 준비한 것으로 알려졌다.

비비큐는 지난해 매출액 3255억원, 영업이익 549억원, 당기순이익 69억원으로 매출액과 영업이익은 각각 32.01%, 119.60% 증가했고 당기순이익은 46% 감소했다. 기타비용의 급증으로 당기순이익이 감소했다.

[이미지=더밸류뉴스]

[이미지=더밸류뉴스]

최근에는 새 먹거리로 수제맥주를 선정하고 경기도 이천에 양조공장을 조성 중이다. 비비큐가 IPO에 성공하면 교촌에 이어 '치킨 상장사 2호'가 된다.