NH투자증권(대표이사 정영채)이 2022년 여전채(여신전문금융회사채) 주관 1위를 기록했다. 지난 2021년에 이어 1위를 유지하며 여전채 강자 여력을 보여줬다. 아울러 지난해 상위 4위 기업 모두 전년비 동일한 순위를 유지했으나 공모금액은 줄어들어, 여전채 시장이 부진했음을 방증했다.

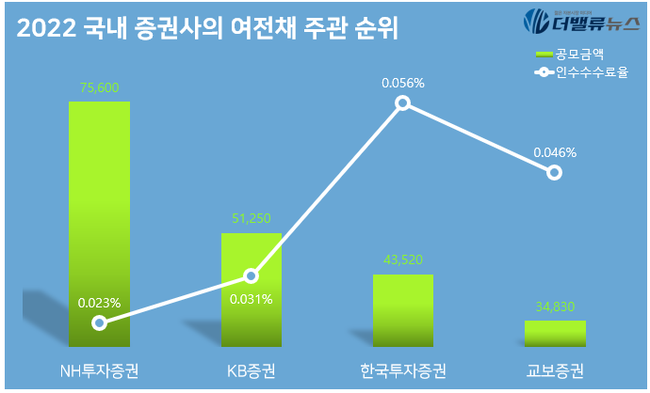

기업분석전문 버핏연구소 조사에 따르면 NH투자증권의 2022년 여전채 주관 공모금액은 7조5600억원으로 1위를 기록했다. 이어 KB증권(5조1250억원), 한국투자증권(4조3520억원), 교보증권(3조4830억원) 등 순이다. 이번 여전채 실적 집계는 대표주관사와 대표공동주관사(공동주관사 제외)로 참여한 증권사의 공모금액을 기준으로 했다.

2022 국내 증권사의 여전채 주관 순위. [자료=버핏연구소]

2022 국내 증권사의 여전채 주관 순위. [자료=버핏연구소]

◆NH투자증권, 전통의 ‘여전채’ 강자…압도적 1위

지난해 불안정한 시장 상황에서도 NH투자증권은 2021년에 이어 2022년에도 1위를 유지했다.

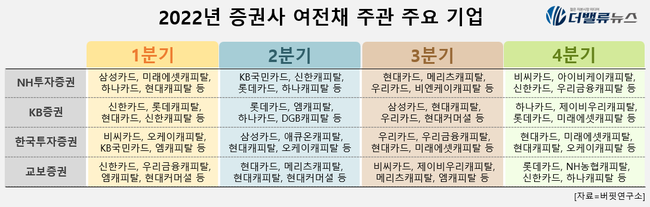

KB국민카드, 롯데카드, 비씨카드, 삼성카드, 신한카드, 우리카드, 하나카드, 현대카드 등 전체 카드사의 여전채를 주관했다. 금융채는 DGB캐피탈, 롯데캐피탈, 메리츠캐피탈, 미래에셋캐피탈, 비엔케이캐피탈 등 총 15곳이었다.

NH투자증권의 지난해 여전채 인수건수는 164건(금융채 82건, 카드채 82건)으로 전년비 68건 감소했다. 1분기 53건(금융채 33건, 카드채 20건), 2분기 50건(금융채 18건, 카드채 32건), 3분기 33건(금융채 18건, 카드채 15건), 4분기 28건(금융채 13건, 카드채 15건)을 주관했다.

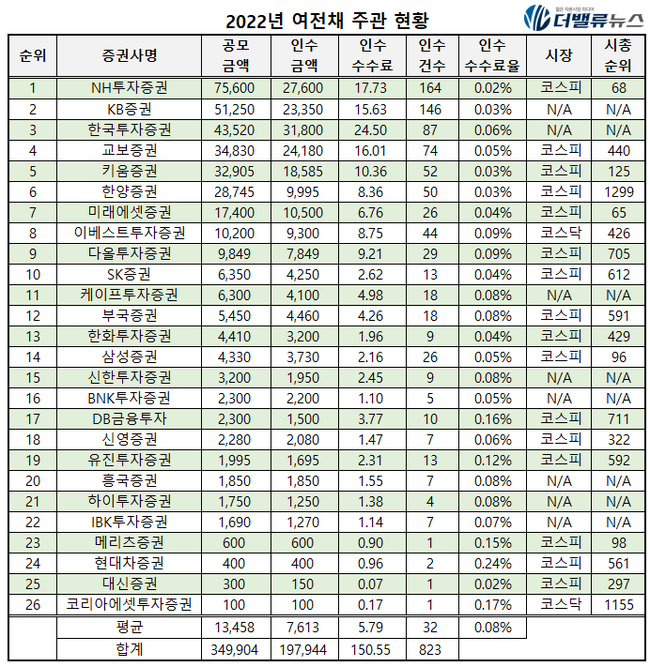

여전채 공모 기준, 대표주관사(대표공동주관사)로 참여한 여전채 실적만 계산, 공동주관 제외. 시가총액 순위는 4일 기준. 단위 억원. [자료=버핏연구소]

여전채 공모 기준, 대표주관사(대표공동주관사)로 참여한 여전채 실적만 계산, 공동주관 제외. 시가총액 순위는 4일 기준. 단위 억원. [자료=버핏연구소]

NH투자증권의 지난해 여전채 공모금액은 7조5600억원으로 전년비 34.83%(4조400억원) 감소했다. 그럼에도 2위와 공모금액 차이는 2조4350억원으로, 전통적인 여전채 강자 자리를 지켰다는 평이다. 전체 중 현대카드(857-2)가 2400억원으로 가장 많았다. 이어 삼성카드(2569) 2000억원, 하나카드(222-2) 1700억원, 우리카드(220) 1600억원, 삼성카드(2538) 1500억원, 롯데카드(475-5) 1400억원 등 카드사가 상위권에 머물렀다. 금융사 중에서는 하나캐피탈(368-2) 1400억원, 신한캐피탈(475) 1300억원, 현대캐피탈(1958-1) 1200억원, 현대캐피탈(1906, 1920-1) 각 1100억원 등 순이다.

정영채 NH투자증권 대표이사. [사진=NH투자증권]

정영채 NH투자증권 대표이사. [사진=NH투자증권]

NH투자증권의 지난해 여전채 인수금액은 2조7600억원으로 전년비 25.91%(9650억원) 감소했다. 롯데카드(479)가 1000억원으로 가장 많았고 하나캐피탈(355-6), 현대캐피탈(1937-3), 현대커머셜435-1) 등이 100억원으로 가장 적었다. NH투자증권의 지난해 여전채 인수수수료와 인수수수료율은 각각 18억원, 0.02%로 전년비 39.59%(12억원), 7.31%p 줄었다.

2022년 증권사 여전채 주관 주요 기업. [자료=버핏연구소]

2022년 증권사 여전채 주관 주요 기업. [자료=버핏연구소]

◆KB∙한투·교보, 2021년과 동일한 순위…실적은 전년비 줄어

2위 KB증권(대표이사 김성현 박정림) 역시 전년비 동일한 순위를 유지했다. 앞선 IPO(기업공개), 유상증자, ELB(주식연계채권) 등 ECM(Equity Capital Market·증권자본시장)과 회사채 주관에서는 1위였으나 ABS(자산유동화증권)와 여전채에서는 각 2위에 머물렀다.

KB증권의 지난해 여전채 인수건수는 146건(금융채 105건, 카드채 41건)으로 전년비 39건 감소했다. 1분기 40건(금융채 30건, 카드채 10건), 2분기 38건(금융채 26건, 카드채 12건), 3분기 44건(금융채 29건, 카드채 15건), 4분기 24건(금융채 20건, 카드채 4건)을 각각 주관했다. 롯데카드, 삼성카드, 신한카드, 우리카드, 하나카드, 현대카드 등 6곳의 카드사와 비엔케이캐피탈, 신한캐피탈, 아이비케이캐피탈, 알씨아이파이낸셜서비스코리아, 애큐온캐피탈 등 18곳의 금융사를 주관했다.

전체 여전채 공모금액은 5조1250억원으로 전년비 36.65%(2조9650억원) 감소했다. 하나캐피탈(375-3)이 1600억원으로 가장 많았고 아이비케이캐피탈(259) 1200억원, 현대커머셜(428-2) 1200억원, 현대캐피탈(1921-2) 1100억원, 신한카드(2146-1) 1000억원 등 순이다. 지난해 여전채 인수금액은 2조3350억원으로 전년비 16.9%(4750억원) 줄었다. 지난해 여전채 인수수수료와 인수수수료율도 각각 16억원, 0.03%로 전년비 37.14%(9억원), 0.77%p 떨어졌다.

김성현(왼쪽), 박정림 KB증권 대표이사. [사진=KB증권]

김성현(왼쪽), 박정림 KB증권 대표이사. [사진=KB증권]

3위 한국투자증권(대표이사 정일문)의 지난해 여전채 인수건수는 87건(금융채 56건, 카드채 31건)으로 전년비 49건 감소했다. 1분기 29건(금융채 15건, 카드채 14건), 2분기 24건(금융채 17건, 카드채 7건), 3분기 23건(금융채 15건, 카드채 8건), 4분기 11건(금융채 9건, 카드채 2건)을 각각 주관했다. KB국민카드, 비씨카드, 삼성카드, 우리카드, 현대카드 등 카드사 5곳과 오케이캐피탈, 우리금융캐피탈, 하나캐피탈, 현대캐피탈 등 금융사 15곳이다.

지난해 여전채 공모금액은 4조3520억원으로 전년비 34.74%(2조3165억원) 줄었다. KB국민카드(368)가 1700억원으로 가장 많았다. 이어 우리카드(217) 1300억원, 현대카드(854-1) 1100억원, 현대캐피탈(1921-2) 1100억원, 삼성카드(2550) 1000억원 등이다. 지난해 여전채 인수금액은 3조1800억원으로 전년비 9.83%(3465억원) 감소했으나 인수수수료와 인수수수료율은 각각 24억원, 0.06%로 1.83%(4400만원), 56.03%p 증가했다.

정일문 한국투자증권 대표이사. [사진=한국투자증권]

정일문 한국투자증권 대표이사. [사진=한국투자증권]

4위 교보증권(대표이사 박봉권 이석기)의 지난해 여전채 인수건수는 74건(금융채 63건, 카드채 11건)으로 전년비 1건 감소했다. 1분기 7건(금융채 6건, 카드채 1건), 2분기 14건(금융채 13건, 카드채 1건), 3분기 18건(금융채 17건, 카드채 1건), 4분기 35건(금융채 27건, 카드채 8건)을 각각 주관했다. 롯데카드, 비씨카드, 삼성카드, 신한카드, 하나카드, 현대카드 등 카드사 6곳과 아이비케이캐피탈, 알씨아이파이낸셜서비스코리아, 엔에이치농협캐피탈, 엠캐피탈, 오케이캐피탈 등 금융사 15곳이다.

교보증권의 지난해 여전채 공모금액은 3조4830억원으로 전년비 4.84%(1770억원) 감소했다. 현대커머셜(445-1, 445-2)이 각 1500억원으로 가장 많았고 하나캐피탈(369-2) 1200억원, 엔에이치농협캐피탈(189) 1100억원, 현대캐피탈(1921-2) 1100억원, 엔에이치농협캐피탈(198-3) 1050억원, 롯데카드(477-3) 1000억원 등 순이다. 여전채 인수금액과 인수수수료는 각각 2조4180억원, 16억원으로 전년비 49.26%(7980억원), 6.79%(1억원) 증가했다. 인수수수료율도 0.05%로 전년비 12.22%p 늘었다.

◆2022년 증권사 여전채 주관 총 공모금액 35조…평균 1.3조

2022년 증권사의 총 공모금액은 34조9904억원을 기록했다. 총 인수금액은 19조7944억원, 인수수수료 총액은 150억5500만원, 총 인수건수는 823건이었다. 여전채 주관 1건당 평균 공모금액은 1조3458억원, 인수금액은 7613억원이었다. 평균 인수수수료는 5억7900만원, 인수건수는 32건, 인수수수료율은 0.08%를 기록했다.

공모금액 대비 인수수수료율이 가장 높은 곳은 현대차증권(0.24%)이며 가장 낮은 곳은 NH투자증권(0.02%)이다. 상위 4개 증권사(NH투자증권, KB증권, 한국투자증권, 교보증권)의 인수수수료율 평균은 0.04%를 기록했다. 인수수수료는 인수금액에 일정 수수료율(정률제)을 곱해 책정된다.

여전채란 카드사, 캐피탈, 할부금융사를 비롯한 여신전문금융사(여전사·與專社)가 자금 조달을 위해 발행하는 채권(bond)을 말한다. 은행, 보험사는 일반인을 대상으로 자금을 받는 수신(受信) 기능이 있지만 여신전문금융사는 수신기능이 없기 때문에 여전채를 발행해 자금을 조달한다.

'여전채 주관'이란 여전채를 발행하려는 여신전문금융사를 대상으로 공모금리, 공모금액 등에 관한 서비스를 제공하는 것을 말한다. 증권사는 여전채 주관사이면서 동시에 여전채 인수 기업이기도 하다. 여전채 주관의 대가로 받는 인수수수료는 증권사의 수익모델의 하나이다.