한국 주식 시장의 건강∙의료기기주 가운데 올해 1분기 예상 매출액 증가율 1위는 루트로닉(085370)(대표이사 황해령)으로 조사됐다.

루트로닉의 사옥 이미지. [사진= 루트로닉 홈페이지]

루트로닉의 사옥 이미지. [사진= 루트로닉 홈페이지]

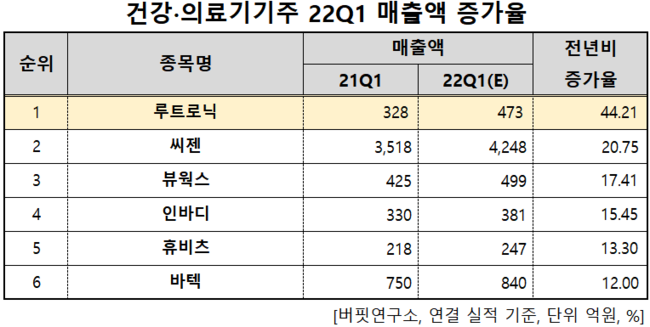

기업분석전문 버핏연구소의 조사 결과 루트로닉의 올해 1분기 예상 매출액은 473억원으로 전년비 44.21% 증가할 것으로 예상된다.

건강 의료기기주 22Q1 매출액 증가율. [자료=버핏연구소]

건강 의료기기주 22Q1 매출액 증가율. [자료=버핏연구소]

이어 씨젠(096530)이 20.75%, 뷰웍스(100120)가 17.41%, 인바디(041830)가 15.45%, 휴비츠(065510)가 13.3%, 바텍(043150)이 12% 증가할 전망이다.

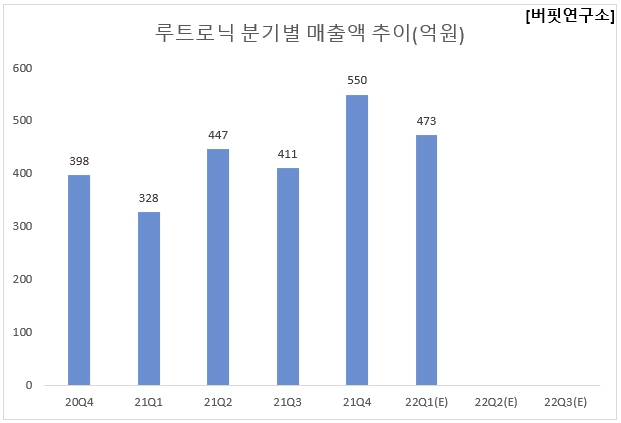

루트로닉 분기별 매출액 추이(억원). [자료=버핏연구소]

루트로닉 분기별 매출액 추이(억원). [자료=버핏연구소]

1위를 기록한 루트로닉은 레이저 의료기기를 비롯한 각종 광학의료기기 등을 판매하고 있다.

◆루트로닉, 비수기에도 분기 최대 매출

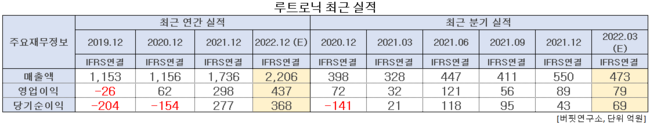

루트로닉의 올해 1분기 예상 실적은 매출액, 영업이익, 당기순이익은 각각 473억원, 79억원, 69억원으로 전년비 44.21%, 146.88%, 228.57% 증가할 전망이다.

루트로닉 최근 실적. [자료=버핏연구소]

루트로닉 최근 실적. [자료=버핏연구소]

루트로닉의 올해 1분기는 계절적 비수기에도 분기 최대 매출을 경신할 전망이다. 특히 3분기 연속 분기 사상 최대매출 기록이다. 실적 호조의 주된 이유는 고가·고마진 주력 제품의 미국·유럽 지역 판매가 확대되었기 때문이며, 지난해 4분기로부터 이연된 매출 약 50억원도 호실적에 기여했다. 인건비 102억원 및 광고선전비 13억원을 비롯한 전반적인 비용 상승으로 판관비 229억원을 기록했으나, 매출증가에 따른 영업 레버리지 효과 확대로 GPM 60.1%, OPM 20.0%을 기록하며 수익성 지표 개선 지속되는 중이다.

루트로닉의 제품 이미지. [사진= 루트로닉 홈페이지 제공]

루트로닉의 제품 이미지. [사진= 루트로닉 홈페이지 제공]

루트로닉은 향후 2022년은 기존 제품 대비 ASP가 높은 프리미엄 제품의 선진국향 매출이 확대됨에 따라 외형 성장을 지속할 전망이다. 루트로닉은 공격적인 R&D 투자로 기존 저가 레이저 제품을 대체하는 프리미엄 레이저 제품군을 확대하며 선진국 진출의 기반을 마련했다. 향후 해외 법인영업 인력 확충은 선진국향 매출 가속화의 트리거가 될 예정이다.

루트로닉의 최근 1년 주가추이. [이미지=KB증권 마블]

루트로닉의 최근 1년 주가추이. [이미지=KB증권 마블]

루트로닉의 지난해 기준 ROE(자기자본이익률)는 25.32%이다. 11일 PER(주가수익비율)은 15.96배, PBR(주가순자산배수)는 4.67배, 동일업종 평균 PER은 16.25배이다.

◆황해령 대표, 프리미엄 제품 공략

1997년 루트로닉을 설립한 황해령 대표는 현재까지 대표이사로서 루트로닉을 이끌어왔다.

최근 루트로닉은 준수한 성능에 의사의 시술 편의성을 높인 프리미엄 제품에 주력하고 있다. 프리미엄 제품 기반으로 선진국향 매출 성장이 기대되고 있으며, 특히 ‘포텐자’를 통해 북미향 실적이 성장세다. 한편, 실외 마스크 착용 의무화가 폐지되면서 미용 의료기기 수요가 늘어나 이에 대한 수혜도 받고 있다.