최근 증권사에서 발표된 종목 가운데 파크시스템스(140860)(대표이사 박상일)의 목표주가 괴리율이 가장 높은 것으로 나타났다.

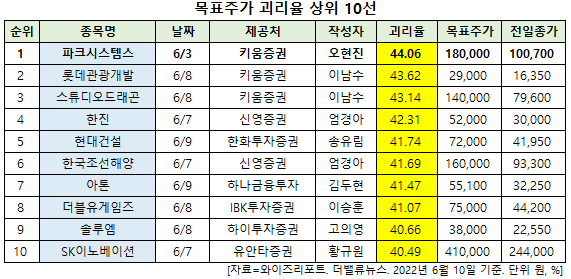

10일 기업분석전문 버핏연구소 조사에 따르면 최근 1주일 동안 발표된 증권사 리포트 가운데 파크시스템스의 목표주가 괴리율이 44.06%로 가장 높았다. 지난 3일 오현진 키움증권 연구원은 파크시스템스의 목표주가를 18만원으로 제시하며 전일 종가(10만700원) 대비 44.06%의 괴리율을 기록했다.

박상일 파크시스템스 대표이사. [사진=파크시스템스]

박상일 파크시스템스 대표이사. [사진=파크시스템스]

파크시스템스가 목표주가 괴리율 1위를 기록한 가운데 롯데관광개발(032350)(43.62%), 스튜디오드래곤(253450)(43.14%), 한진(002320)(42.31%) 등의 순이다. 파크시스템스는 나노계측장비(원자현미경) 기업이다.

목표주가 괴리율 상위 10선. [이미지=더밸류뉴스]

목표주가 괴리율 상위 10선. [이미지=더밸류뉴스]

목표주가 괴리율이란 증권사 연구원이 제시한 목표주가와 현재 주가와의 차이를 백분율로 표시한 지표다. 보통 증권사의 목표주가와 현재 주가와의 차이(괴리율)가 크게 벌어지는 종목일수록 주식시장에서 저평가 상태로 볼 수 있다.

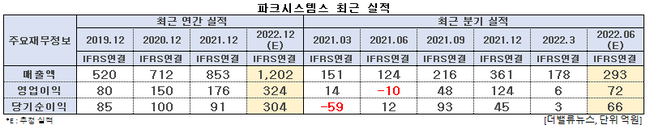

파크시스템스 최근 실적. [이미지=더밸류뉴스]

파크시스템스 최근 실적. [이미지=더밸류뉴스]

파크시스템스의 올해 1분기 매출액, 영업이익, 당기순이익은 각각 178억원, 6억원, 3억원으로 전년비 매출액은 17.88% 증가하고 영업이익은 57.14% 감소, 당기순손익은 흑자 전환했다. 매출 인식 지연 및 주식 보상 비용 반영 영향으로 부진했던 것으로 보인다.

반면 올해 2분기 매출액, 영업이익, 당기순이익은 각각 293억원, 72억원, 66억원으로 전년비 매출액과 당기순이익은 136.29%, 450% 증가하고 영업손익은 흑자 전환할 것으로 예상된다. 다만 지연된 제품 매출은 2분기부터 순차적으로 인식될 것으로 추정됨에 따라 단기 실적보다는 빠르게 증가하고 있는 수주 잔고에 주목할 필요가 있다는 설명이다.

오현진 키움증권 연구원은 "파크시스템스는 1분기에만 500억원 이상의 신규 수주를 확보해 600억원 이상의 수주 잔고를 확보한 것으로 보인다"며 "기존의 산업체용 수요뿐 아니라 디스플레이용 장비 및 신규 장비들의 수주가 늘어나고 있어, 최근 높아진 분기 실적 변동성에도 통상 매출 인식까지 리드 타임이 6개월을 넘어가지 않는 점을 감안하면, 높아진 수주 잔고가 파크시스템스의 하반기 실적 증가를 이끌 것"이라고 내다봤다.

파크시스템스의 원자현미경 Park FX40. [사진=파크시스템스 홈페이지]

파크시스템스의 원자현미경 Park FX40. [사진=파크시스템스 홈페이지]

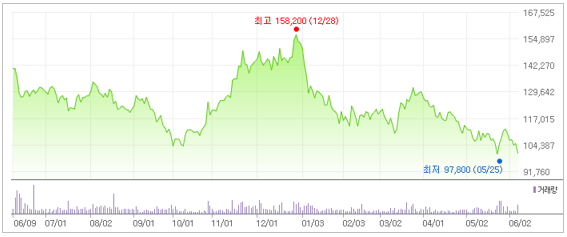

파크시스템스의 주가는 대외 변수 영향(금리 인상 기조 및 성장주에 대한 고밸류 부담 등)으로 연초 이후 20% 이상 조정을 받았다. 그는 “다만 파크시스템스는 연초 이후 빠르게 신규 수주를 확보하고 있을 뿐 아니라 신규 장비 공급에 대한 기대감이 커지고 있다는 점에 주목해야 한다”며 “WLI(백색광 간섭계)를 결합한 하이브리드 장비뿐 아니라 EUV(차세대 극자외선) 마스크용 장비에 대한 수요도클 것”이라고 분석했다. 신규 장비들은 높은 ASP(평균판매단가) 뿐 아니라 향후 수주 확대 가능성이 크다는 점에 있어 파크시스템스의 중장기 성장을 이끌 것이라는 판단이다.

파크시스템스 최근 1년 주가 추이. [이미지=네이버 증권]

파크시스템스 최근 1년 주가 추이. [이미지=네이버 증권]

파크시스템스는 5월 25일 52주 신저가(9만7800원)를 기록했다. 오 연구원은 “높아진 성장성 대비 조정된 파크시스템스의 주가는 투자 매력도가 높아진 상태”라며 목표주가 18만원을 유지했다.