현대차증권이 30일 CJ프레시웨이에 대해 외식 경기 침체 및 병원 파업에 따른 식수 감소 등 동사에게 비우호적인 업황이 지속되지만 향후 온라인 사업부의 유의미한 실적 기여도가 가시화되는 시점에 주가 제고가 가능할 것으로 판단된다며 투자의견은 ‘매수’로 유지했고, 목표 주가는 기존 3만8000원에서 3만1000원으로 하향 조정했다. CJ프레시웨이의 전일 종가는 1만9280원이다.

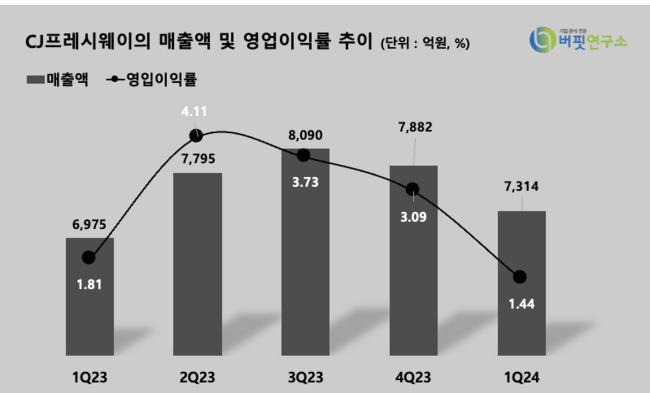

CJ프레시웨이의 최근 분기 매출액 및 영업이익률 추이. [이미지=버핏연구소]하희지 연구원은 “CJ프레시웨이의 2분기 매출액은 8313억원(YoY +4.3%), 영업이익은 292억원(YoY +8.9%)로 낮아진 시장 컨센서스에 부합하는 실적을 기록할 것"으로 전망했다.

CJ프레시웨이의 최근 분기 매출액 및 영업이익률 추이. [이미지=버핏연구소]하희지 연구원은 “CJ프레시웨이의 2분기 매출액은 8313억원(YoY +4.3%), 영업이익은 292억원(YoY +8.9%)로 낮아진 시장 컨센서스에 부합하는 실적을 기록할 것"으로 전망했다.

하 연구원은 “급식 식자재 경로는 견조한 성장이 지속되고 있으나, 외식 경기 침체 영향 및 프레시 원 부진 영향으로 매출 감소가 예상된다”며 “1차 상품 도매 및 원료 사업 부문은 계열사(Captive) 물량 회복에 따라 전년 대비 6% 성장"을 예측했다.

이어 “수익성 측면에서는 온라인 경로 구축 비용 일부 지출 및 병원 파업 영향으로 수익성이 다소 감소했다"고 밝혔다.

끝으로 그는 “단체급식 부문은 지난해 신규 수주 바탕으로 매출 성장이 견조하나, 병원 파업 영향으로 인한 식수 감소, 이에 따른 고정비 부담 증가, 실적 성장률 둔화가 예상된다”고 내다봤다.