신현숙 공현철 기자

신현숙 공현철 기자

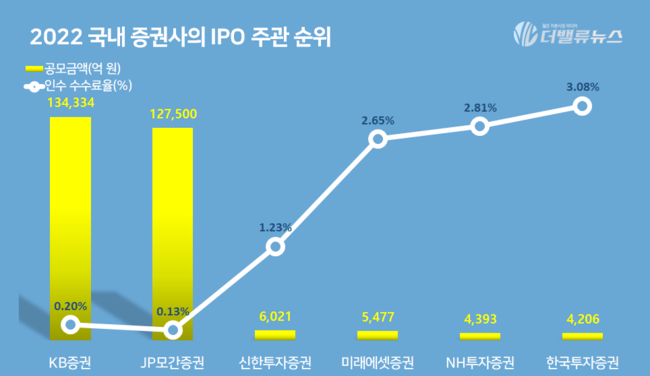

2022년 IPO(기업공개) 시장에 대격변이 일어났다. 전통의 'IPO 빅3(미래에셋증권, NH투자증권, 한국투자증권)’를 누르고 KB증권(대표이사 김성현 박정림)이 2022년 IPO 주관 1위를 기록했다.

지난해 주식시장 불황으로 꽁꽁 얼어붙은 IPO 시장에서 유일한 '대어(大魚)'로 꼽히던 LG에너지솔루션 IPO를 주관한 덕분이다. 아울러 KB증권과 LG에너지솔루션의 IPO를 공동으로 주관한 JP모간증권이 이 단 1건으로 2위를 차지했다. 이어 IPO 시장의 신흥 강자로 떠오른 신한투자증권(대표이사 김상태)이 3위에 올랐다. 빅3인 미래에셋증권(대표이사 최현만 이만열), NH투자증권(대표이사 정영채), 한국투자증권(대표이사 정일문)은 각각 4~6위를 차지했다.

◆KB증권, LG엔솔이 전체 95%...전년비 5계단 올라 1위

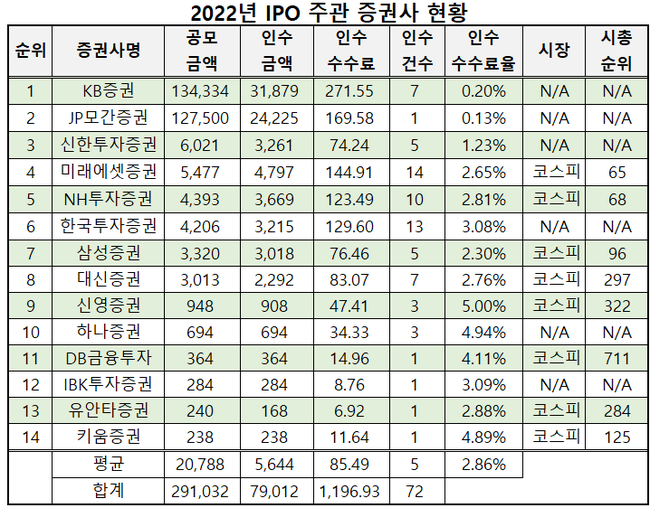

KB증권은 지난해 5계단이나 올라 1위에 안착했다. 지난 2021년 IPO 주관 순위는 6위였다. 인수 건수는 2021년(7건)과 같았으나 공모금액은 2021년(2조9009억원) 보다 363.08%(1조5325억원) 늘었다.

IPO 공모 기준, 대표주관사(대표공동주관사)로 참여한 IPO 실적만 계산, 공동주관 제외. 단위 억원. 시가총액 순위는 2일 기준. [자료=버핏연구소]

IPO 공모 기준, 대표주관사(대표공동주관사)로 참여한 IPO 실적만 계산, 공동주관 제외. 단위 억원. 시가총액 순위는 2일 기준. [자료=버핏연구소]

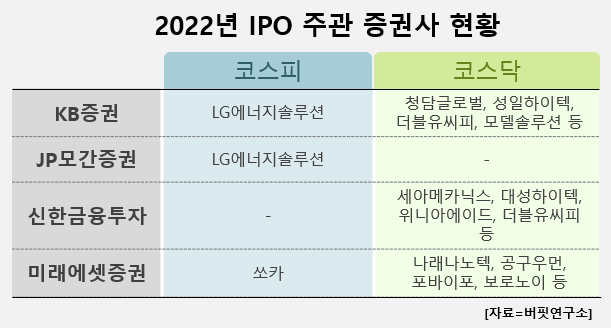

KB증권은 지난해 코스피 1건(1분기), 코스닥 6건의 IPO를 주관했다. 코스피에서는 LG에너지솔루션이 유일했으나 코스닥에서는 1분기 1건(스톤브릿지벤처스), 2분기 1건(청담글로벌), 3분기 2건(성일하이텍, 더블유씨피), 4분기 2건(모델솔루션, 산돌)을 주관했다.

김성현(왼쪽), 박정림 KB증권 대표이사. [사진=KB증권]

김성현(왼쪽), 박정림 KB증권 대표이사. [사진=KB증권]

지난해 IPO 주관 공모금액은 13조4334억원으로 LG에너지솔루션(12조7500억원)이 전체의 94.91%를 차지했다. LG에너지솔루션을 제외한 공모금액은 6834억원이었다. 주목할 점은 LG에너지솔루션의 실적이 없었어도 1위 자리를 유지했다는 것이다(공동 주관한 JP모간증권 제외 시). 이어 더블유씨피(4320억원), 성일하이텍(1335억원), 스톤브릿지벤처스(324억원),

청담글로벌(304억원) 등 순이었다.

전체 인수금액은 3조1879억원이었다. 역시 LG에너지솔루션이 2조8050억원으로 전체의 87.99%를 담당했다. 이어 더블유씨피 2290억원, 성일하이텍 614억원, 산돌 280억원, 모델솔루션 270억원 등 순이다.

◆JP모간, ‘LG엔솔’ 1건으로 2위…신한, 12위→3위로 ‘껑충’

2위 JP모간증권은 2021년에도 2위였다. 인수 건수는 3건에서 1건으로 줄었으나 순위를 유지했다. 지난해 JP모간증권은 LG에너지솔루션 단 1건의 IPO를 주관했다. 공모금액은 12조7500억원으로 전년비 191.57%(8조3771억원) 늘었다. 이 기간 인수금액은 2조4225억원, 인수수수료는 170억원을 기록했다.

김상태 신한투자증권 대표이사. [사진=신한투자증권]

김상태 신한투자증권 대표이사. [사진=신한투자증권]

3위 신한투자증권은 2021년 IPO 주관 12위였다. 단숨에 9계단 올라 3위에 안착했다. 인수 건수도 2021년 4건에서 지난해 5건으로 1건 늘었다. 코스닥에서 1분기 2건(퓨런티어, 세아메카닉스), 2분기 1건(위니아에이드), 3분기 2건(대성하이텍, 더블유씨피)을 주관했다. 코스피에서는 없었다.

신한투자증권의 지난해 IPO 주관 공모금액은 6021억원이었다. 더블유씨피가 4320억원으로 가장 많았다. 이어 위니아에이드(869억원), 대성하이텍(299억원), 세아메카닉스(293억원), 퓨런티어(240억원) 등 순이다. 지난해 전체 인수금액은 3261억원, 인수수수료는 74억2400만원을 기록했다.

최현만(왼쪽), 이만열 미래에셋증권 대표이사. [사진=미래에셋증권]

최현만(왼쪽), 이만열 미래에셋증권 대표이사. [사진=미래에셋증권]

지난해는 전통 'IPO 빅3(미래에셋증권, NH투자증권, 한국투자증권)’의 약진이 두드러졌다. 먼저 2021년 1위였던 미래에셋증권은 3계단 떨어진 4위를 기록했다. 지난해 전체 증권사 중 가장 많은 IPO를 주관했음에도 인수 건수는 전년비 5건 줄어든 14건을 시현했다.

코스피 1건(3분기), 코스닥 13건(1분기 3건, 2분기 2건, 4분기 8건)이었다. 구체적으로 코스피에서는 쏘카, 코스닥에서는 △1분기 오토앤, 나래나노텍, 공구우먼 △2분기 포바이포, 보로노이 △4분기 에스비비테크, 플라즈맵, 저스템, 큐알티, 제이아이테크, 윤성에프앤씨, 티쓰리, 엔젯 등을 주관했다.

미래에셋증권의 공모금액은 5477억원이었다. 2021년(8조7624억원) 보다 93.75%(8조2147억원) 줄었다. LG에너지솔루션(12조7500억원)의 실적을 제외한 KB증권의 공모금액(6834억원) 보다 낮다. 미래에셋증권은 지난해 쏘카(코스피)의 공모금액이 1019억원으로 가장 많았다. 이어 윤성에프앤씨(977억원), 나래나노텍(543억원), 보로노이(520억원), 큐알티(436억원) 등 순이다. 지난해 전체 인수금액은 4797억원, 인수수수료는 144억9100만원을 기록했다.

2022년 IPO주관 증권사 현황. [자료=버핏연구소]

2022년 IPO주관 증권사 현황. [자료=버핏연구소]

지난해 NH투자증권은 전년비 2계단 하락한 5위였다. 인수 건수는 10개로 동일했으나 공모금액은 4393억원으로 전년비 88.14%(3조2636억원) 줄었다. 코스피 1건(4분기), 코스닥 9건(1분기 2건, 2분기 1건, 3분기 3건, 4분기 3건)을 주관했다. 이 중 한국투자증권과 공동대표주관한 바이오노트(코스피)의 공모금액이 936억원으로 가장 많았다. 이어 범한퓨얼셀(854억원), HPSP(750억원), 이지트로닉스(436억원), 루닛(365억원) 등 순이다.

한국투자증권 역시 전년비 2계단 떨어진 6위를 기록했다. 인수 건수(13건)는 같았지만 공모금액(4206억원)은 전년비 88.62%(3조2770억원) 줄었다. 지난해 코스피 1건(4분기), 코스닥 12건(1분기 4건, 2분기 3건, 3분기 3건, 4분기 2건)이었다. 공모금액은 이 중 NH투자증권과 공동대표주관한 바이오노트가 936억원으로 가장 많았다. 탑머티리얼 600억원, 보로노이 520억원, 대명에너지 375억원, 새빗켐 375억원 등이 뒤를 이었다.

◆2022 증권사 IPO 주관 총 공모금액 29.1조…전년比 11.06%↓

지난해 증권사의 총 공모금액은 29조1032억원으로 전년비 11.06% 줄었다. 총 인수금액은 7조9012억원, 인수수수료 총액은 1196억9300만원으로 전년비 각각 28.28%, 25.22% 감소했다. 총 인수건수 역시 전년비 23개 줄어든 72건이었다. IPO 주관 증권사도 14곳으로 전년비 2곳 감소했다. 지난해 IPO 시장이 얼어붙었음을 보여주는 대목이다.

IPO 주관 1건당 평균 공모금액은 2조788억원으로 전년비 소폭(1.65%) 늘었다. 평균 인수금액은 5644억원, 인수수수료는 85억4900만원, 인수건수는 5건으로 전년비 각각 18.03%, 14.53%, 1건 줄었다. 인수수수료율은 2.86%로 전년비 18.18% 개선됐다.

공모금액 대비 인수수수료율이 가장 높은 곳은 키움증권(4.89%)이며 가장 낮은 곳은 JP모간증권(0.13%)이다. 상위 4개 증권사(KB증권, JP모간증권, 신한금융투자, 미래에셋증권)의 인수수수료율 평균은 1.05%를 기록했다. 인수수수료는 인수금액에 일정 수수료율(정률제)을 곱해 책정된다.

IPO주관이란 증권사가 IPO를 하려는 기업에게 상장에 필요한 예비심사청구, 증권신고서 제출, 공모 수요조사 및 청약납입, 실사(due diligence), 기업가치평가(valuation) 등의 서비스를 제공하는 것을 말한다. IPO주관의 대가로 받는 인수수수료는 증권사의 주요 수익모델의 하나이다.