KB증권(대표이사 김성현 박정림)이 올해 1분기 DCM(Debt Capital Markerts·부채캐피탈시장) 주관 1위를 기록했다. 앞서 KB증권은 ECM(Equity Capital Market, 증권자본시장) 주관 기준으로도 1위를 기록했다.

이로써 KB증권은 올해 1분기 ECM과 DCM 부문을 천하통일하는 기염을 토했다. 지난해 연간 집계에서 KB증권은 DCM 1위를 기록했지만 ECM에서는 미래에셋증권에 이어 2위를 기록했었다.

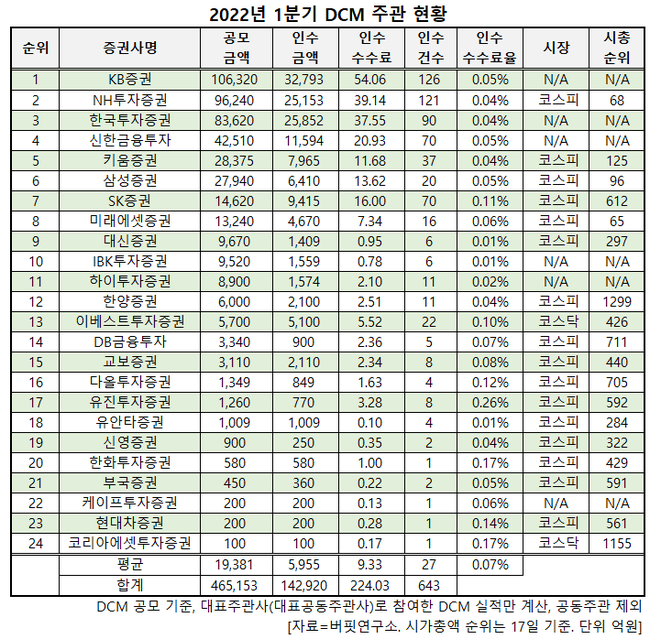

기업분석전문 버핏연구소 조사에 따르면 KB증권의 올해 1분기 DCM 주관 공모금액은 10조6320억원으로 1위를 기록했다. 이어 NH투자증권(9조6240억원), 한국투자증권(8조3620억원), 신한금융투자(4조2510억원) 등 순이다. 이번 DCM 실적 집계는 대표주관사와 대표공동주관사(공동주관사 제외)로 참여한 증권사의 공모금액을 기준으로 했다.

◆KB증권, 1Q 회사채·ABS도 1위…여전채 2위

KB증권의 DCM 1위를 예견돼왔다. DCM을 구성하는 3개 부문인 회사채, 여전채, ABS(자산유동화증권) 집계에서 줄곧 1위를 기록해왔기 때문이다.

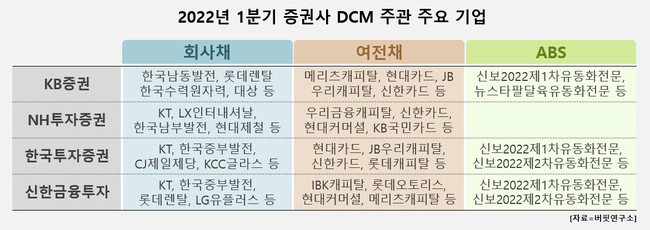

KB증권은 올해 1분기 회사채(AAA급~BBB급)와 ABS(자산유동화증권)에서도 1위를 기록했다. 다만 여전채(여신전문금융회사채)에서는 2위였다. KB증권의 DCM 주관 주요 기업을 살펴보면 한국남동발전, 한국수력원자력, 롯데렌탈, 대상(이상 회사채), 메리츠캐피탈, 현대카드, JB우리캐피탈, 신한카드(이상 여전채), 신보2022제1차유동화전문, 뉴스타팔달육유동화전문, 유플러스파이브지제육십이차유동화전문(이상 ABS) 등이다.

KB증권의 올해 1분기 인수건수(DCM 주관 건수)는 126건이었다. 이 중 회사채 77건(AAA급 5건, AA급 46건, A급 15건, BBB급 11건), 여전채 40건(금융채 30건, 카드채 10건), ABS 9건을 각각 주관했다.

김성현(왼쪽), 박정림 KB증권 대표이사. [사진=KB증권]

김성현(왼쪽), 박정림 KB증권 대표이사. [사진=KB증권]

KB증권의 전체 공모금액은 10조6320억원이었다. 이 중 신보2022제1차유동화전문(1-1)이 5361억원으로 가장 많았다. 이어 LG디스플레이(44-1)와 현대제철(136-1)이 각각 3200억원, 롯데케미칼(58-1) 3100억원, 한화솔루션(279-1) 2750억원, 롯데렌탈(56-1) 2530억원 등 순이다. 가장 적은 곳은 한라(131-2), 한진칼(10-1), 현대캐피탈(1907-2), BNK캐피탈(273-3), 우리금융캐피탈(436-3), JB우리캐피탈(440-1), 롯데카드(451-3), JB우리캐피탈(437-7), 신한카드(2129-3) 등으로 각각 100억원이었다.

전체 인수금액과 인수수수료는 각각 3조2793억원, 54억600만원이었다. 인수금액의 경우 뉴스타팔달육유동화전문(1)이 2400억원으로 가장 많았고 한라(131-2)가 500만원으로 가장 적었다. 인수수수료는 한신공영(46)이 2억1250만원으로 가장 많았고 신보2022제4차유동화전문(1-1)이 64만원으로 가장 적었다.

◆2위 NH, 1Q 여전채 1위·회사채 2위 기록

2위 NH투자증권(대표이사 정영채)은 1분기 여전채 1위를 기록했으나 회사채에서 2위를 기록했다. ABS는 주관하지 않았다. NH투자증권의 DCM 주요 주관 기업은 KT, 한국남부발전, LX인터내셔날, 롯데케미칼, 현대제철(이상 회사채), 우리금융캐피탈, 신한카드, 현대커머셜, KB국민카드, 하나카드(이상 여전채) 등이다.

전체 인수건수는 121건으로 회사채 68건(AAA급 6건, AA급 41건, A급 15건, BBB급 6건), 여전채 53건(금융채 33건, 카드채 20건), ABS 0건을 각각 주관했다. 공모금액은 9조6240억원이었다. 현대제철(136-1)이 3200억원으로 가장 많았고 롯데케미칼(58-1) 3100억원, 한화솔루션(279-1) 2750억원, KT(196-1) 2700억원, 롯데렌탈(56-1) 2530억원, CJ제일제당(28-1) 2400억원 등 순이다. 반면 한진칼(10-1), 현대커머셜(435-1), KB국민카드(353-2), 삼성카드(2537), 현대카드(840-2), BNK캐피탈(274-2, 274-3, 272-4)이 각각 100억원으로 가장 적었다.

정영채 NH투자증권 대표이사. [사진=NH투자증권]

정영채 NH투자증권 대표이사. [사진=NH투자증권]

3위 한국투자증권(대표이사 정일문)은 1분기 회사채와 여전채 각각 3위, ABS 4위를 기록했다. 주요 주관 기업은 KT, 한국중부발전, CJ제일제당, 포스코에너지, KCC글라스(이상 회사채), 메리츠캐피탈, 현대카드, JB우리캐피탈, 신한카드, 롯데캐피탈(이상 여전채), 신보2022제1차유동화전문, 신보2022제2차유동화전문, 신보2022제3차유동화전문, 신보2022제4차유동화전문(이상 ABS) 등이다.

1분기 DCM 주관 인수건수는 90건을 기록했다. 회사채 52건(AAA급 4건, AA급 30건, A급 10건, BBB급 8건), 여전채 34건(금융채 19건, 카드채 15건), ABS 4건을 각각 주관했다. 공모금액은 8조3620억원이었다. 신보2022제1차유동화전문(1-1)이 5361억원으로 가장 많았다. 이어 LG디스플레이(44-1)과 현대제철(136-1)이 각각 3200억원, 롯데케미칼(58-1) 3100억원, 한화솔루션(279-1) 2750억원, KT(196-1) 2700억원 등 순이다. 이 중 한진칼(10-1), 엠캐피탈(302-3, 307-2), 우리금융캐피탈(439-3), 현대커머셜(434-2), 오케이캐피탈(425), KB국민카드(348-7)의 공모금액이 각각 100억원으로 가장 적었다.

정일문 한국투자증권 대표이사. [사진=한국투자증권]

정일문 한국투자증권 대표이사. [사진=한국투자증권]

4위 신한금융투자(대표이사 이영창 김상태)는 회사채 4위, 여전채 8위, ABS 2위를 각각 기록했다. 주요 주관 기업은 KT, 한국중부발전, 롯데렌탈, LG유플러스, 롯데지주(이상 회사채), IBK캐피탈, 롯데오토리스, 현대커머셜, 메리츠캐피탈(이상 여전채), 신보2022제1차유동화전문, 신보2022제2차유동화전문, 신보2022제3차유동화전문, 신보2022제4차유동화전문(이상 ABS) 등이다.

인수건수는 70건으로 회사채 30건(AAA급 3건, AA급 18건, A급 9건, BBB급 0건), 여전채 4건(금융채 4건, 카드채 0건), ABS 36건을 각각 주관했다. 공모금액은 4조2510억원이었다. 신보2022제1차유동화전문(1-1)이 5361억원으로 가장 많았고 LG디스플레이(44-1) 3200억원, KT(196-1) 2700억원, 롯데렌탈(56-1) 2530억원, LG유플러스(110-1) 1900억원, 롯데지주(13-1) 1900억원 등이다. 이 중 퍼스트파이브지제육십일차유동화전문(1-28, 1-29), 유플러스파이브지제육십일차유동화전문(1-19)의 공모금액이 각각 10억원으로 가장 적었다.

◆1Q 증권사 DCM 주관 총 공모금액 46.5조…평균 1.9조

올해 1분기 증권사의 총 공모금액은 46조5153억원을 기록했다. 총 인수금액은 14조2920억원, 인수수수료 총액은 224억300만원, 총 인수건수는 643건이었다. DCM 주관 1건당 평균 공모금액은 1조9381억원, 인수금액은 5955억원이었다. 평균 인수수수료는 9억3300만원, 인수건수는 27건, 인수수수료율은 0.07%를 기록했다.

공모금액 대비 인수수수료율이 가장 높은 곳은 유진투자증권(0.26%)이며 가장 낮은 곳은 대신증권(0.01%)이다. 상위 4개 증권사(KB증권, NH투자증권, 한국투자증권, 신한금융투자)의 인수수수료율 평균은 0.05%를 기록했다. 인수수수료는 인수금액에 일정 수수료율(정률제)을 곱해 책정된다.

DCM이란 국내 기업이 부채를 통해 자금을 조달하는 것을 돕는 시장을 말하며 주로 채권 시장을 말한다. 일반 기업의 회사채(Straight Bond), 여신전문금융사의 여전채(Financial Bond), 자산유동화기업의 자산유동화증권(Asset Backed Security)이 여기에 해당한다.

'채권 주관'이란 채권을 발행하려는 기업을 대상으로 공모금리, 공모금액 등에 관한 서비스를 제공하는 것을 말한다. 증권사는 채권 주관사이면서 동시에 채권 인수 기업이기도 하다. 채권 주관의 대가로 받는 인수수수료는 증권사의 수익모델의 하나이다.