미래에셋증권(대표이사 최현만 김재식)이 올해 1~3분기 IPO주관 실적 1위를 기록했다.

기업분석전문 버핏연구소 조사에 따르면 미래에셋증권(006800)의 올해 1~3분기 IPO주관 인수수수료는 317억원으로 1위를 기록했다. 이어 한국투자증권(179억원), NH투자증권(005940)(154억원), KB증권(146억원), 삼성증권(016360)(106억원) 등의 순이다.

IPO주관이란 증권사가 IPO(기업공개)를 하려는 기업에게 상장에 필요한 예비심사청구, 증권신고서 제출, 공모 수요조사 및 청약납입, 실사(due diligence), 기업가치평가(valuation) 등의 서비스를 제공하는 것을 말한다. IPO주관의 대가로 받는 인수수수료는 증권사의 주요 수익모델의 하나이다.

◆1위 미래에셋, 하반기 'IPO대어' 크래프톤 잡아 실적↑

미래에셋증권은 올해 1~3분기 IPO주관 인수수수료 317억원으로 1위를 기록했다. 인수건수(IPO주관 건수)도 16건으로 가장 많았다.

미래에셋증권이 이같은 성과를 낸 것은 올 하반기에 'IPO대어'로 꼽히는 크래프톤과 현대중공업의 IPO주관사로 참여한 덕분이다. 크래프톤의 인수수수료는 54억원(인수금액 1조775억원)으로 전체 인수수수료의 17.03%를 차지했다. 이밖에 하반기에 일진하이솔루스, 아주스틸 등의 IPO주관사로 참여한 것도 실적 개선에 기여했다.

올해 상반기 미래에셋증권의 기업금융 부문 수수료이익은 1699억원으로 전년동기대비 14.57% 증가했는데, 이 가운데 IPO 수수료수익은 10.71%였다. 3분기(7~9월) IPO 수수료이익이 전분기대비 97.56% 급증했기 때문에 미래에셋증권의 3분기 기업금융 실적개선에 기여할 것으로 보인다.

서울 중구 을지로 미래에셋증권 사옥. [사진=더밸류뉴스]

서울 중구 을지로 미래에셋증권 사옥. [사진=더밸류뉴스]

◆2위 한국투자증권'… NH투자 3위, KB증권 4위

2위 한국투자증권(대표이사 정일문)의 인수수수료는 179억원(인수금액 1조1714억원)이었다. 인수건수(11건)도 2위였다.

한국투자증권도 하반기에 'IPO대어'를 잇따라 낚으면서 실적개선을 이뤘다. 하반기 코스피의 경우 현대중공업, 롯데렌탈, SD바이오센서 등의 인수수수료가 총 81억원, 코스닥의 경우 원티드랩, HK이노엔 등의 인수수수료가 총 52원을 기록했다. 이에 따라 1~3분기(1~9월) IPO주관 실적이 1~2분기(1~6월) 대비 293.70% 급증했다.

서울 여의도 한국투자증권 사옥. [사진=더밸류뉴스]

서울 여의도 한국투자증권 사옥. [사진=더밸류뉴스]

3위 NH투자증권(대표이사 정영채)의 인수수수료는 154억원(인수금액 1조3051억원)이었다. 인수건수는 6건으로 4위 KB증권(11건), 5위 삼성증권(8건), 6위 대신증권(7건)보다 적었다. 하반기 코스닥 부문의 IPO주관 실적이 부진해 한국투자증권에 2위를 내줬다.

4위 KB증권(대표이사 박정림 김성현)의 인수수수료는 146억원(인수금액 1조2787억원)이었다. 그렇지만 인수건수 11건으로 미래에셋증권(16건)에 이어 한국투자증권(11건)과 공동 2위를 기록했다.

KB증권은 카카오뱅크의 IPO주관사로 단독 참여하면서 실적이 크게 개선됐다. KB증권은 카카오뱅크의 주요주주이다. 카카오뱅크의 인수수수료는 57억원으로 전체 인수수수료(146억원)의 절반 가량(39.04%)을 차지했다.

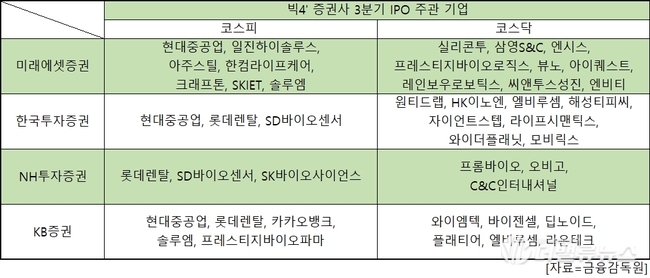

미래에셋증권, 한국투자증권, NH투자증권, KB증권의 이른바 '빅4 IB증권사'의 인수수수료는 796억원으로 전체 금액의 절반을 넘었다(60.44%). 이른바 '부익부빈익빈' 현상이 벌어지고 있음을 보여준다. 이들 빅4의 평균 인수건수는 10.50건이었다.

◆유안타, 신영, DB금융투자, 하아투자 인수건수 1건...'빈익빈부익부'

5위 삼성증권(대표이사 장석훈)의 인수수수료는 106억원(인수금액 4785억원)이었다. 인수건수는 8건으로 미래에셋증권(16건), 한국투자증권(11건), KB증권(11건)에 이어 4위를 차지했다. 상반기 코스피 부문 IPO 실적이 없었으나 하반기 일진하이솔루스(코스피) 주관사를 맡으면서 실적이 개선됐다. 또, HK이노엔, 큐라클 등 코스닥 기업 IPO주관으로 56억원을 벌어들였다.

6위 대신증권(대표이사 오익근)의 인수수수료는 99억원(인수금액 2993억원)이었다. 인수건수는 7건으로 5위를 기록했다. IPO에 강점을 가진 증권사로 평가받는 대신증권의 이번 실적이 부진한 것은 올해 하반기 바이젠셀의 인수수수료 19억원, 인수금액 60억원을 제외한 IPO 실적이 없었기 때문으로 분석된다.

서울 여의도 NH투자증권이 입주해있는 파크원빌딩 분수대. [사진=더밸류뉴스]

서울 여의도 NH투자증권이 입주해있는 파크원빌딩 분수대. [사진=더밸류뉴스]

이밖에 JP모간(78억원. 2건. 7위), 크레디트스위스증권(78억원. 2건. 8위), 키움증권(64억원. 5건. 9위), 하나금융투자(36억원. 5건. 10위), 신한금융투자(19억원. 4건. 11위), 유안타증권(14억원. 1건. 12위), 신영증권(14억원. 1건. 13위), DB금융투자(8억원. 1건. 14위) 순이었다. 유안타증권, 신영증권, DB금융투자, 하이투자증권은 인수건수가 1건이었다.

◆유안타증권, 인수수수료율 1위... 평균 인수수수료율 1.39%, '빅4' 1.25%

15위 하이투자증권(대표이사 김경규)은 인수수수료 5억원(인수금액 147억원), 인수건수 1건(이노뎁)을 기록했다. 하이투자증권은 이노뎁을 코스닥에 상장시키고 받은 인수수수료 5억원 이외의 IPO 실적이 전무하다. 크레디트스위스증권은 올해 1~2분기까지만 해도 IPO 부문 15위를 기록했다가 카카오뱅크 IPO주관에 참여하면서 8위로 올라섰다.

1~3분기 인수수수료 총액은 1405억원, 총 인수금액은 10조507억원, 총 인수건수는 81건이었다. IPO주관 1건당 평균 인수수수료는 88억원, 평균인수금액은 6282억원이었다. 이를 바탕으로 계산해보면 국내 증권사의 평균 IPO주관 인수수수료율은 1.40%였다. '빅4 IB증권사'의 평균 인수수수료율은 1.26%였다

인수수수료율이 가장 높은 곳은 유안타증권(5.26%)이었고, 키움증권(5.03%), DB금융투자(4.64%), 하이투자증권(3.61%), 대신증권(3.31%) 순이었다. 인수수수료는 인수금액에 일정 수수료율(정률제)을 곱해 책정된다. 공모 물량이 많고 공모가가 높으면 주관사에 유리하다.

이번 IPO 실적 집계는 인수수수료를 기준으로 했다. 공모금액을 기준으로 할 경우 이른바 인기 위주의 'IPO대어'에 참여하는 증권사 실적이 높게 나올 수 있다는 리스크를 감안했다.