아시아나항공이 이달중 매각공고를 내고 새 주인 찾기에 나선다.

3일 업계에 따르면 아시아나항공 채권자인 KDB산업은행은 이달중 아시아나항공 매각을 위한 입찰 공고를 할 예정이다. 이후 투자의향서 접수(예비입찰), 본입찰, 우선 협상대상자 선정, 주식 매매 계약 체결의 절차가 진행될 것으로 예상된다.

[사진=아시아나항공]

[사진=아시아나항공]

◆ 금호아시아나그룹, '대기업군'에서 '중견기업' 전락

아시아나항공 매각이 완료되면 금호아시아나그룹은 대기업에서 중견기업으로 내려 앉게 된다. 호남을 대표하던 한국의 유력 기업이 중견기업으로 '강등'되는 것이다.

금호아시아나그룹이 이같은 불명예를 맞이하게 된 것은 '자업자득'이라는 지적이 적지 않다. 김도정 에셋디자인 투자자문 대표는 "금호아시아나그룹의 추락은 대외 환경 때문이라기보다는 대우건설 인수 등의 경영 실책의 영향이 크다"고 지적했다.

특히 금호아시아나그룹이 아시아나항공을 내놓게 된 배경에는 항공기 도입과정에서 운용리스를 채택한 것이 결정적으로 작용했다는 지적이다. 운용리스가 부채비율을 높이지 않는다는 이유로 선호하다가 회계기준 변경으로 올해부터 운용리스가 부채로 인식되자 부채비율이 급등했고, 어쩔 수 없이 아사이나항공을 내놓았다는 것이다.

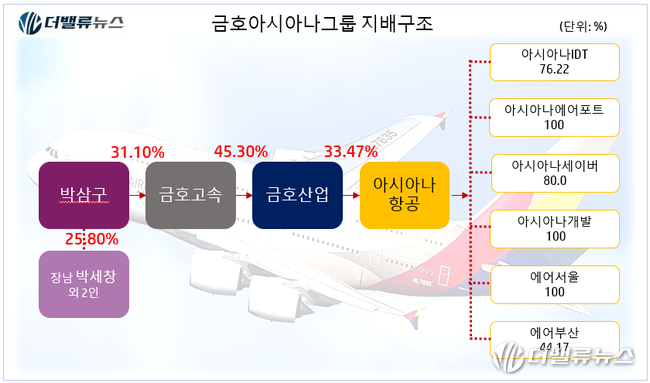

자료=금융감독원 전자공시. [이미지=더밸류뉴스]

자료=금융감독원 전자공시. [이미지=더밸류뉴스]

◆ 운용리스 선호하다 부채비율 1039%로 급등

1분기 보고서에 따르면 아시아나항공은 항공 사업을 영위하기 위해 모두 83대의 항공기를 보유하고 있다. 항공기 보유 방식을 살펴보면 운용리스 51대(61.4%)로 절반 이상을 차지하고 이어 금융리스 22대(26.5%), 자체보유 5대(6.0%) 순이다.

아시아나항공의 운용리스 비율은 경쟁 항공사인 대한항공에 비해 높은 편이다. 5월 기준 대한항공은 167대의 항공기를 보유하고 있으며, 보유 비율을 살펴보면 금융리스 117대(70.0%), 자체보유 33대(19.7%)이고 운용리스는 27대(4.3%%)에 불과하다.

운용리스란 항공사가 항공기를 소유하고 있지 않으며 단지 빌려쓰는 방식을 말한다. 부채로 인식되지 않으며 단지 항공기 사용료(리스료)를 비용으로 처리하면 된다. 여기에 반해 금융리스란 항공사가 항공기를 실제 소유하는 방식이며, 항공기를 소유하는 과정에서 발생하는 차입금이 부채로 인식된다. 부채 비율이 높아지는 것이다.

다시 말해 항공사가 항공기를 운용리스로 인식하면 부채비율에 영향을 미치지 않는 것이다. 아시아나항공은 항공기를 도입하면서 부채비율을 높이지 않는 운용리스를 선호해왔다.

문제는 한국 기업이 채택하고 있는 K-IFRS(한국채택 국제회계기준) 회계원칙 변경돼 올해 1월부터 운용리스를 부채로 인식하게 됐다는 사실이다. 한국의 금융당국은 운용리스가 기업이 설비 자산을 사실상 자사 소유나 다름없이 사용하고 있다고 보고 부채로 인식하기로 결정했다.

올해 1분기 사업보고서 기준으로 아시아나항공의 부채비율이 1039.5%로 4자리수로 급증한 것은 이런 배경을 갖고 있다. 지난해 말 아시아나항공의 부채비율은 755.7%였다(K-IFRS 연결 기준).

이같은 부채비율 급증은 아시아나항공의 자금 조달 비용 증가를 초래했다. 금융기관은 기업을 자금 대출 이자율을 산정할 때 부채비율을 주요 기준으로 삼는다.

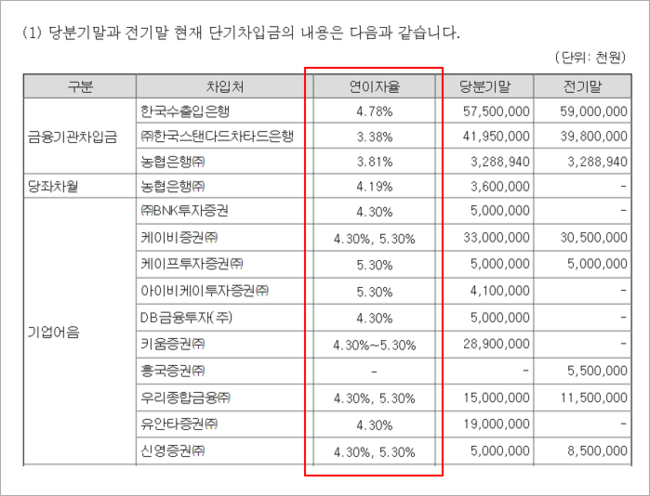

1분기 기준 아시아나항공의 금융기관 차입금의 연이자율은 3.38~4.78%로 높은 이유가 여기에 있다. 아시아나항공이 발행한 기업어음의 연이자율은 최고 5.3%에 달한다.

아시아나항공의 단기차입금 내역. [자료=금융감독원 전자공시]

아시아나항공의 단기차입금 내역. [자료=금융감독원 전자공시]

상황이 이렇게 되자 아시아나항공은 어쩔 수 없이 그룹 주력 계열사인 아시아나항공 매각을 결정했다. 김도정 대표는 "아시아나 항공 케이스는 회계기준이 엄격해지면서 빚어진 사태"라며 "운용리스로 항공기를 비롯한 설비 자산을 인식하고 있는 기업들이 타산지석으로 삼아야 할 것"이라고 말했다.